美国经济也许并没有那么健康,而收益率曲线倒挂可能预示着美国经济在不久的将来增长放缓甚或滑入衰退。

自从2009年6月开始,美国经济就开始了目前为止史上第二长的增长期。截至到2018年11月,国内生产总值(GDP)已连续增长113个月,且年均增长率达到了2.2%。就业市场也表现良好,11月公布的失业率是49年来最低的3.7%,已低于经济学家认定的完全就业的5%失业率。股市同样表现强劲,标普500指数在9月20日收于2930.75,史上最高收盘点数。

看起来美国经济的这波增长还将持续很长一段时间,远没有达到它的终点。但就在近期,债券市场传出的不和谐声音,就像晴空万里中的一朵乌云。就是这朵乌云,也许就会在不久的将来酝酿成一场大风暴。

截至纽约当地时间12月24日收盘,标普500指数(S&P 500)下跌2.7%,至2351点,较9月创下的上一个盘中高点下跌逾20%。道琼斯工业平均指数(Dow Jones Industrial Average)下跌2.9%,至21792点;已进入熊市区域、科技股为主的纳斯达克综合指数(Nasdaq Composite)再跌2.2%,至6193点。

不少观点都将此次股市大跌归咎于债券市场表现预示着美国经济可能放缓。12月3日,美国5年期国债收益率与3年期国债收益率出现倒挂,3年期收益率一度较5年期高出1.4个基点,是自2007年以来首次出现倒挂。一个基点是0.01%,即万分之一。12月4日,倒挂进一步加深,5年期国债收益率是2.79%、而3年期收益率是2.81%。美国2年期国债收益率2.797%已经高于5年期的2.787%,与10年期的差距也缩窄到不到12个基点,为2007年以来的最低水平。这一利差是衡量未来经济增长的指标之一,如果10年期收益率与2年期收益率也出现倒挂,将引发投资者对即将到来的经济衰退的严重担忧。

近年来,收益率曲线扁平化一直是债市的一个中心话题,而收益率曲线倒挂被视为经济衰退的标志之一。短期国债收益率高于长期国债收益率,意味着投资者对短期经济的信心减弱、把更多的资金投入长期国债。一些分析师将其归因于低利率的常态化,也有一部分分析师甚至认为,长期国债与短期国债的利差已经失去了传统的指标意义。

那么,什么是收益率曲线倒挂?收益率曲线为什么会倒挂?收益率曲线倒挂对实体经济有什么预示作用呢?

收益率曲线

美国国债是由美国联邦政府发行的债券,它的发行利率通常是固定的,期限短则1个月、长则30年。其它常见期限是1、2、3、5、10年。美国国债由美国联邦政府完全担保,因而被认为是世界上最安全的证券。

债券收益率衡量了投资者持有债券到期所获得的平均年化回报率,收益率的高低由国债的价格、到期期限以及发行利率决定。债券的价格走势与收益率的相反,价格上升则收益率降低、价格降低则收益率上升。

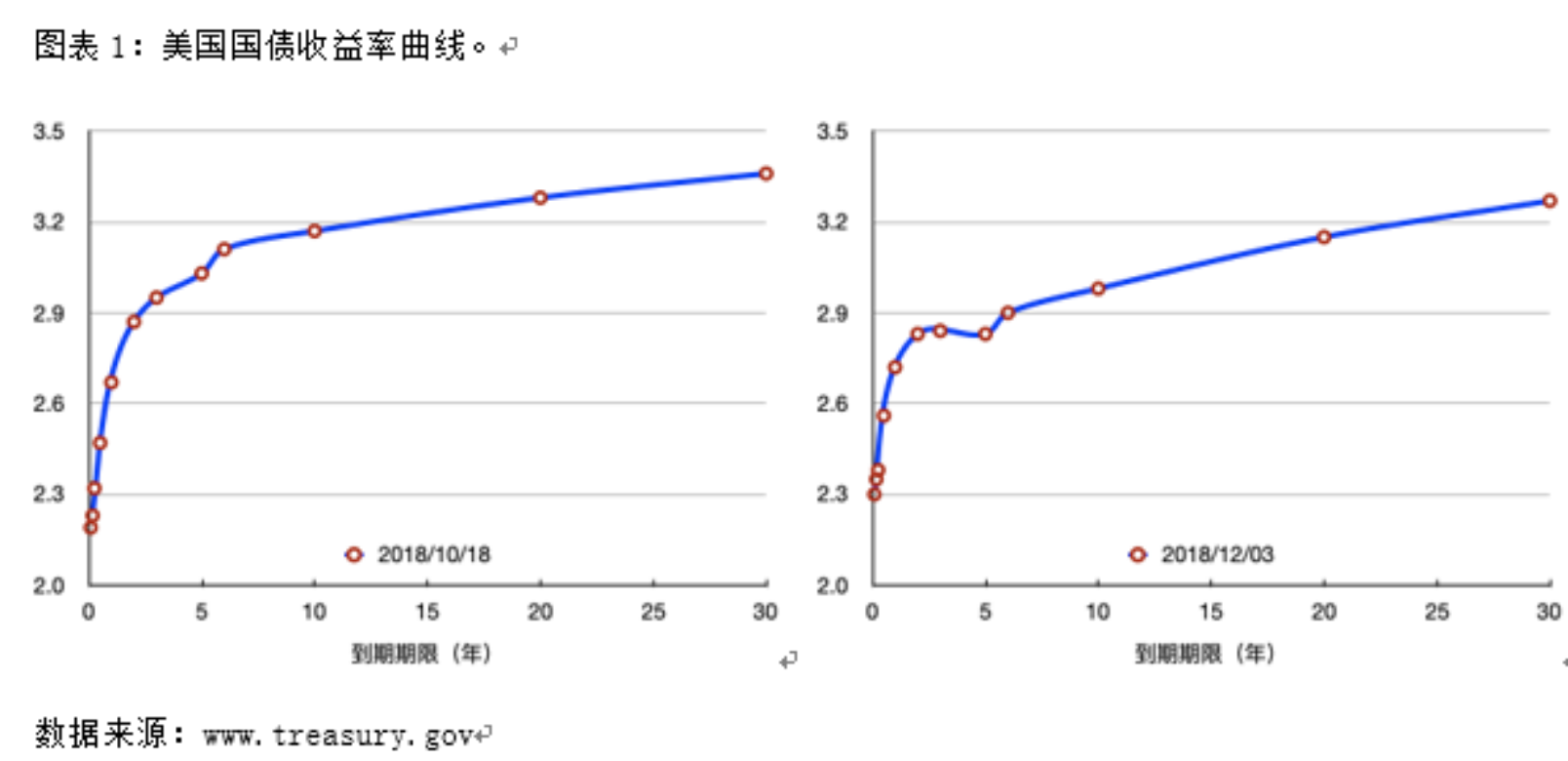

把不同到期期限的收益率画在同一副图中就是美国国债的收益率曲线。通常情况下,当经济状况良好时,长期国债的收益率要高于短期的收益率。此时,收益率曲线是向上倾斜的,即到期期限越长、收益率越高,如图表1左栏所示,2018/10/18的美国国债收益率曲线是向上倾斜的。这是因为强劲的经济增长可能带来价格上涨即通货膨胀的风险,需要对现在愿意买入长期国债、从而锁定资金的投资者进行补偿,即支付给他们更高的收益率。另外,较长的投资期限会给投资者带来更大的风险。因为在更长的持续时间内,存在更多不确定性和更大的发生影响投资的灾难性事件的可能性。长期国债需要给予风险溢价以补偿投资者。

向上倾斜是收益率曲线最常见的形态、但不是唯一的形态。比如,市场上会不时地发生收益率曲线倒挂的现象,即短期限的收益率高于长期限的收益率。出现收益率曲线倒挂的一个原因是市场对近期经济缺乏信心。投资者要求短期投资的收益率高于长期投资收益率,他们认为经济在近期比遥远的未来更具风险。即使长期国债的收益率较低,他们还是愿意购买长期国债以将其资金锁定多年。

相对于其它投资品来说,美国国债是一种安全资产。当投资者认为近期经济增长减速、甚至发生衰退的时候,为安全起见,投资者会把资金从股市转移到债市、从短期国债转移到长期国债。在这个时候,投资者更偏好于购买长期国债、把资金锁定多年。随着越来越多的人把资金从短期国债转移到长期国债,短期国债的价格下降、它们的收益率随之上升;与此同时,长期国债的收益率小幅上升、甚至是下降。短期国债的收益率上升到一定水平、就会高于长期国债的收益率,收益率曲线倒挂就发生了。如图表1右栏所示,2018/12/3的收益率曲线是倒挂的。

因此,市场一般视收益率曲线倒挂为近期经济发展减速甚或衰退的一个信号。上一次收益率曲线倒挂发生在2005年12月份。美联储注意到在房地产等资产市场存在越来越大的价格泡沫,而他们认为这些泡沫是由低利率引起的。因此,美联储在2005年把联邦储备利率调高到了4.25%,这导致3年期国债4.41%的收益率超过了5年期的4.4%。两年后的2008年1月就发生了金融危机。

收益率曲线倒挂了会怎样?

凯恩斯有句广为传诵的名言:“在过去的五次经济危机中,经济学家预测到了十五次”。虽然这是凯恩斯用来对包括自己在内的经济学家予以自嘲,但也说明了经济学家预测经济危机的成功概率不高。但是,美国10年期与3月期国债利差,即两种期限国债收益率的差值,对美国经济周期有惊人的预测能力。

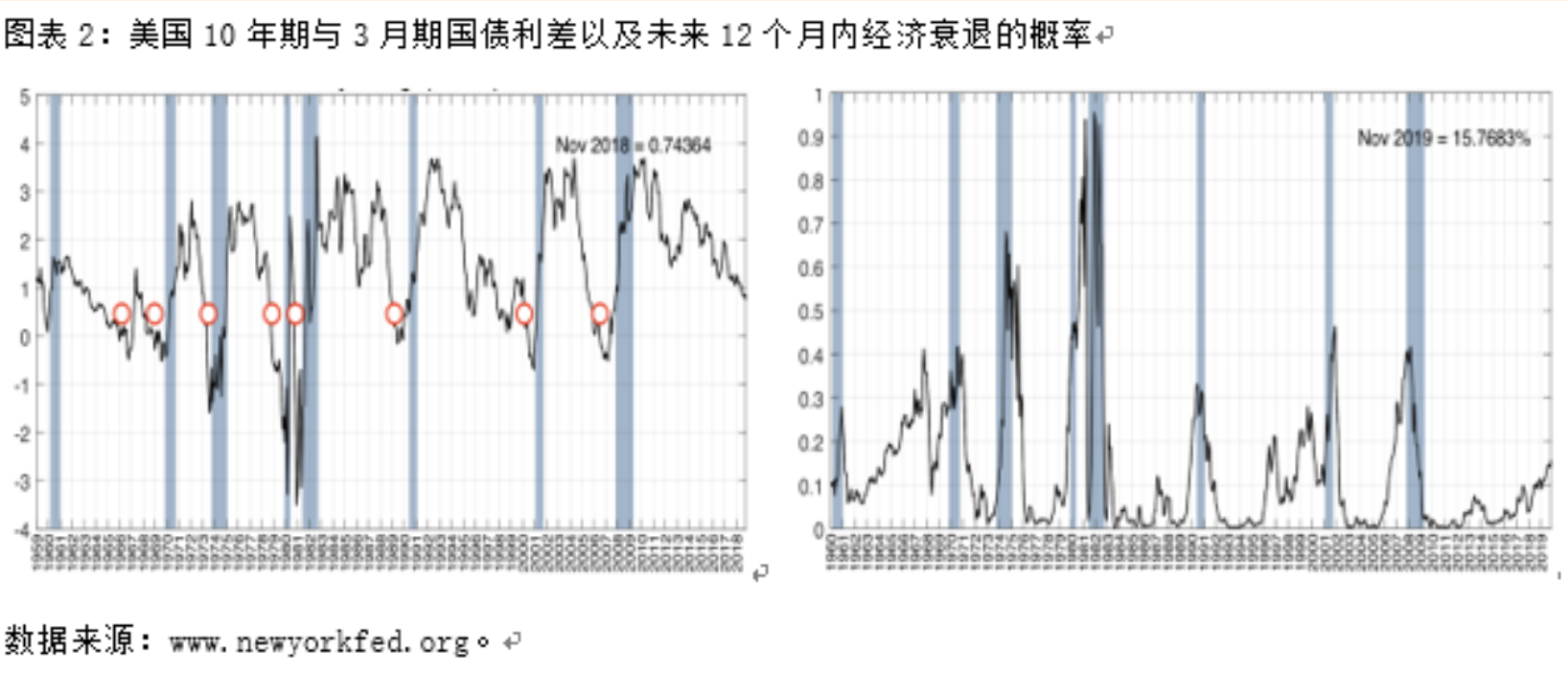

图表2左栏画出了自1959年至2018年11月的美国10年期与3月期国债利差以及美国国民经济研究局(National Bureau of Economic Research, NBER)认定的经济衰退的阴影区域,其中红圈标出了收益率曲线开始倒挂的时间点。在过去59年的每次经济衰退之前的两年内都会发生收益率曲线倒挂的现象。收益率曲线倒挂准确地标记了自1965年以来的所有七次经济衰退,只有一次假“阳性”。在20世纪60年代中期,当经济放缓而非官方认定的经济衰退之后出现反转。收益率曲线倒挂和经济衰退开始的时间间隔在6到24个月之间。

基于美国10年期与3月期国债利差,纽约联邦储备银行建立了一个对未来12个月发生经济衰退的预测模型。比如,基于截至到2018年11月的数据,模型可以预测出12个月内、也就是到2019年11月这一年内发生经济衰退的概率。图表2右栏画出了自1960年以来的预测概率。自1965年起,如果预测发生经济衰退的概率超过了30%,那么未来12个月就一会发生经济衰退。唯一的一次例外是1967年9月至1968年2月那段时间,预测发生经济衰退的概率均超过了30%、但经济只是放缓而后就企稳回升。虽然模型预测在2019年11月前发生经济衰退的概率是15.8%,但是这个概率在进入2018年后就处于一个上升通道中了。

这次不一样?

虽然每次经济衰退的历史背景不尽相同,但过去收益率曲线倒挂的发生模式非常相似:不同期限国债之间的利差的下降通常是由短期利率的显著增加所驱动。与此同时,长期利率通常会略有增加甚或下降。

上述的发生模式对为什么收益率曲线倒挂通常伴随着经济衰退提供了一些可能的解释。经济周期的核心特征是经济衰退与经济发展相伴相生,经济发展了一段时间就会衰退、经济衰退了一段时间就会恢复发展。在经济发展了一段时间以后,美联储通常会通过逐步提高短期利率来收紧其货币政策。长期利率反映了市场对未来经济状况的预期,虽然它在经济发展的初期会随着短期利率一起上升,但一旦投资者对经济前景变得越来越悲观,长期利率的走势就与短期利率的相背离了。短期利率会因为美联储的调控和投资者的需求减少而持续上升,长期利率则会趋于平稳、甚至会下降。另外,扁平化的收益率曲线降低了银行业赖以为生的以短期利率借入资金并以长期利率贷出资金的主营业务的利润。如果收益率曲线倒挂,则意味着贷款变得无利可图。无论哪种方式,借贷活动都会受到限制。而在美国,借贷是经济活动的命脉,借贷受限会遏制经济增长。

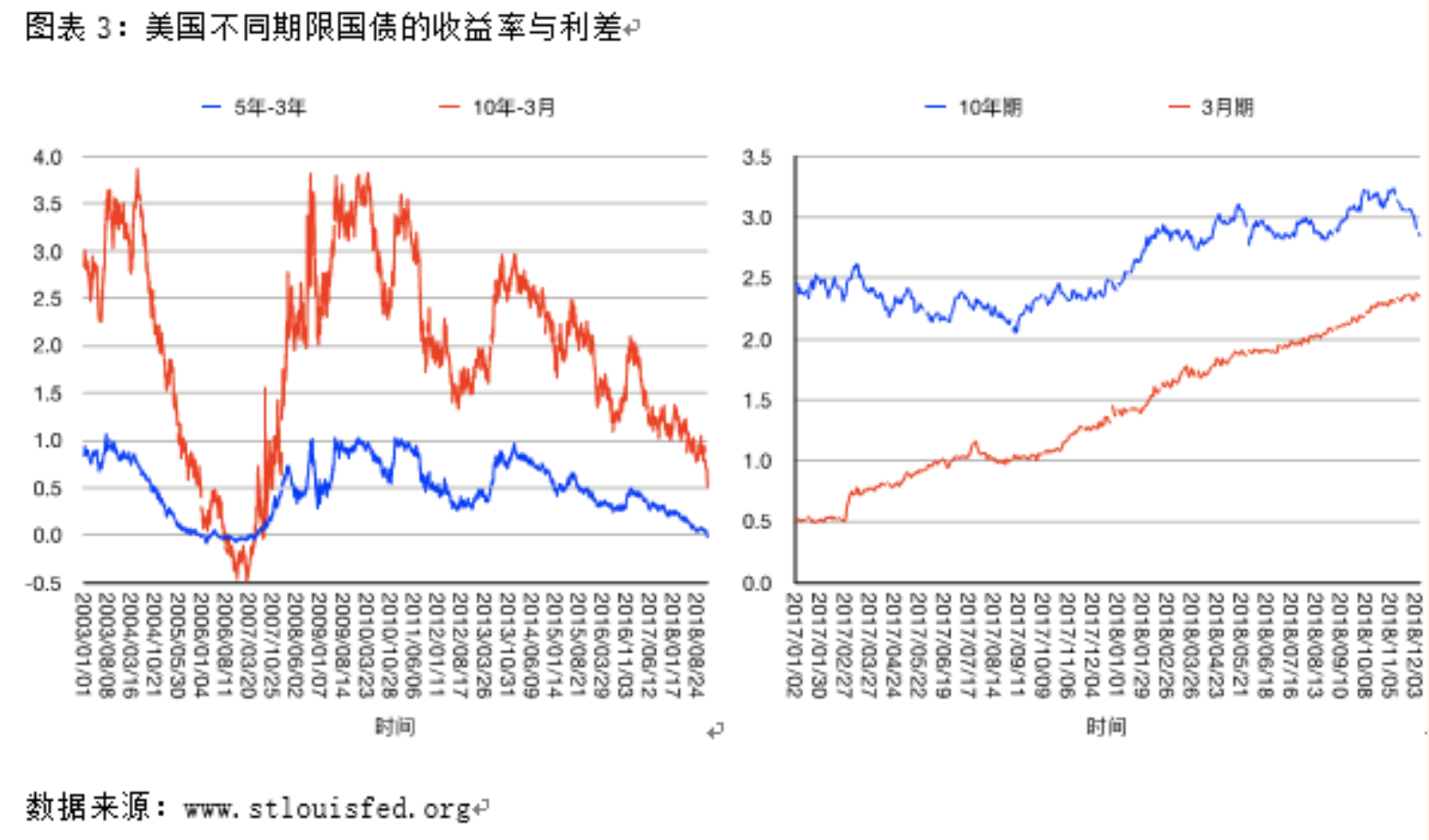

从图表3可以看出,美国国债收益率的利差自从2014年初开始就进入了一个下降通道,5年期和3年期国债利差在12月3日终于转负,标志着美国国债收益率曲线在11年后又一次倒挂。10年期和3月期的利差虽然仍是正值,但在12月7日也从两个月前的1%降到了0.5%。如果10年期和3月期的国债收益率发生了倒挂,那么市场就有充分的理由表示对美国经济衰退的担忧了。

图表3也告诉我们,10年期和3月期利差的收窄,一个重要原因是短期利率在不断上升。3月期国债收益率从2017年3月初的0.5%不断上升到了12月7日的2.35%。与此同时,10年期国债收益率变化不大。

除了3年期和5年期收益率倒挂,12月3日发生的另一事件也同样受到了市场的密切关注。那就是10年期国债收益率降到了3%以下。在12月4日,10年期国债收益率又进一步下降到了2.91%。收益率的下降反映了投资者在不断购买10年期国债。相比于11月8日的高点3.26%,10年期国债收益率在短短三周内就已下跌超过30个基点,即0.30个百分点。10年期收益率是美国国债的基准收益率,它反映了投资者对未来经济发展的期望。如果,10年期收益率一直位于3%以下,表明市场对近期经济增长的担忧。

对通胀前景的乐观情绪,稳健的经济增长以及美联储今年加息两到三次的共识,都有助于将10年期收益率保持在3%的心理门槛之上。那么是什么改变了呢?

首先,市场对全球经济增长放缓的担忧已经凸显,贸易紧张局势持续存在。铜等工业金属的下跌,也表明全球经济的疲软。随着关税已经开始影响到了公司成本,投资者越来越担忧美国经济也会与全球其它经济一样不振。如果公司没有增加资本支出,2017年末减税带来的刺激作用可能会在2019年和随后的几年中逐渐消退。尽管在12月初特朗普总统与习近平主席就贸易战进行了会谈,但贸易停战协定缺乏足够的细节,并且投资者也怀疑进一步谈判能够调和两国贸易政策实质性分歧的可能性。

其次,投资者认为美联储将在接近所谓的中性利率水平时放缓加息,这是货币政策既不会提振也不会阻碍经济增长的理论临界点。最近几周,美联储主席和纽约联邦储备银行行长均表示已非常接近中性利率范围,这表明美联储可能会放缓其明年的加息计划。

有投资者认为,不必过多地担忧收益率曲线的走势。和以往不一样,收益率曲线倒挂已经失去了它的预测作用。他们的观点是,美联储会对长期和短期利率产生重大影响。自上次经济衰退以来,美联储购买了数万亿美元的国债,试图推动长期利率走低、以便为经济提供帮助。即使他们现在不再持续买入国债,美联储仍然持有大量的长期国债,这将长期利率维持在一个低点。此外,美联储自2015年12月以来一直在提高短期利率,并表示在未来一段时间内将继续这样做。因此,如果美联储购买债券推动长期利率下调,而且随着美联储收紧货币政策、短期利率正在被推高,那么收益率曲线将无处可去、唯有倒挂。

尽管美联储对国债收益率有所影响,但收益率曲线倒挂还是预示着美国经济并不像看起来那么健康。工业金属的下跌表明全球经济的疲软。虽然2017年末开始的减税政策刺激了美国经济发展,但公司的资本支出并没有增加、刺激作用会在2019年和随后的几年中逐渐消退。减税带来的另一个后果是美国财政赤字显著增加了。联邦预算赤字从2017年占GDP的3.5%上升到2018年的3.8%。穆迪(Moody’s)预计赤字将在当前财政年度(2018年10月至2019年9月)达到GDP的4.8%,并在2028年飙升至8%。在所有获得穆迪Aaa评级的国家中,美国的财政债务负担最重的。经济增长一旦放缓,沉重的财政负担将会使美国经济雪上加霜。与中国等国家的贸易战还在进行当中,关税的提高已经开始增加了美国公司的成本。另外,美国房地产市场也趋弱,与股票市场的波动率上升一样,都表明美国的高收入人群比中低收入人群对美国经济更加悲观。高收入人群的消费占总消费的大头,如果他们减少消费支出,那么经济衰退的可能性就会大大增加。虽然股指在2018年屡创新高,但自从年中创造历史最高点位以后,标普500指数就跌跌不止,在12月12日收于2651.07、与2017年末的点位持平。

风,起于青萍之末。处于史上第二长的增长期之中的美国经济也许并没有看起来那么健康,而收益率曲线倒挂可能就像酝酿成一场大风暴的那朵乌云一样,预示着美国经济在不久的将来增长放缓甚或滑入衰退之中。

文章来源:《FT中文网》