民营企业信心向好,指数实现“五连升”;经济出现明显反弹,但库存前瞻指数却反其道而行之,这值得重视

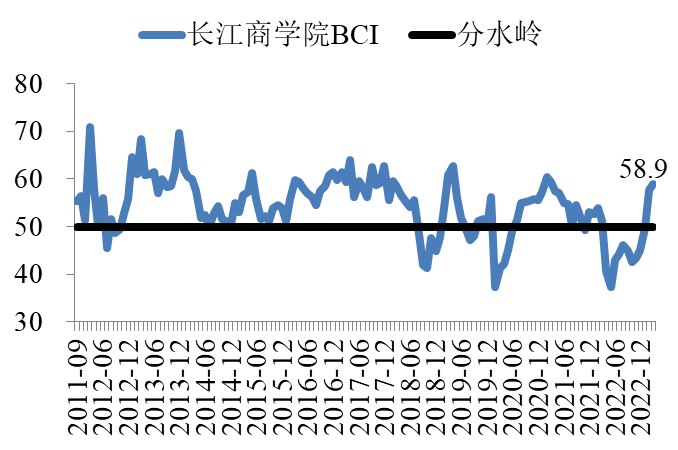

长江商学院2023年3月“中国企业经营状况指数”(CKGSB Business Conditions Index,下称BCI)为58.9,比上月的57.6有小幅上升(图表1)。自2022年11月以来,BCI已实现连续5个月上升,并于本月接近60,说明受调查企业对6个月内的发展趋势持相对乐观态度,且信心持续向好。

图表1

资料来源:长江商学院案例研究中心与经济大数据研究中心。

长江商学院BCI是由4个分指数以算术平均的方式构成,这4个分指数分别为企业销售前瞻指数、企业利润前瞻指数、企业融资环境指数和企业库存前瞻指数。这4个分指数中有3个为前瞻指数,只有融资环境指数衡量的是当下的状况,下面我们来看2023年3月这四个分指数的表现:

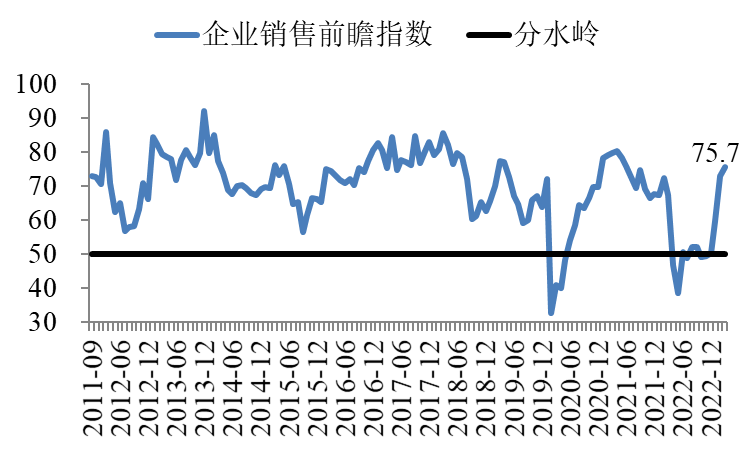

图表2

资料来源:长江商学院案例研究中心与经济大数据研究中心。

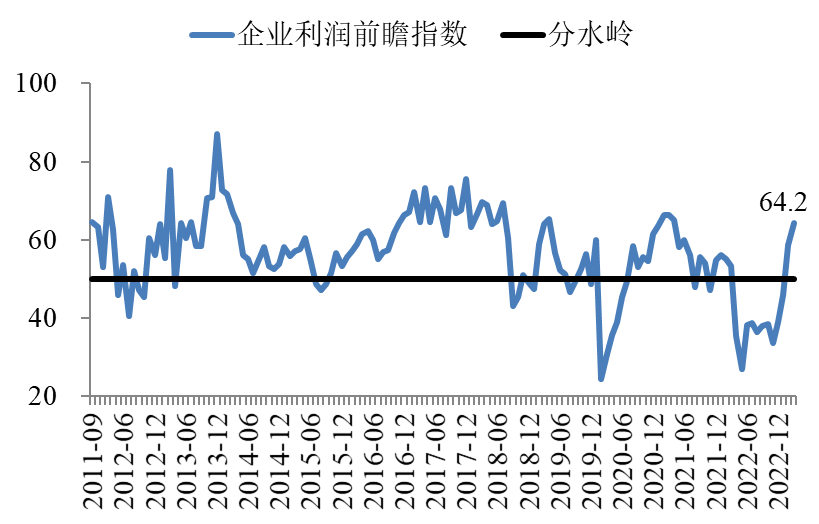

图表3

资料来源:长江商学院案例研究中心与经济大数据研究中心。

本月这四个分指数出现了三升一降的局面。企业销售前瞻指数本月出现小幅上升,由上月的73.1升至了本月的75.7(图表2)。利润前瞻指数出现了一定幅度的上升,本月指数为64.2,上月为58.7(图表3)。

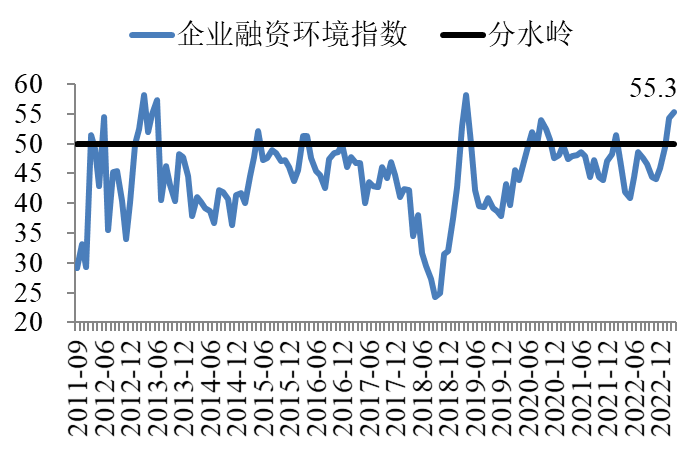

图表4

资料来源:长江商学院案例研究中心与经济大数据研究中心。

图表5

资料来源:长江商学院案例研究中心与经济大数据研究中心。

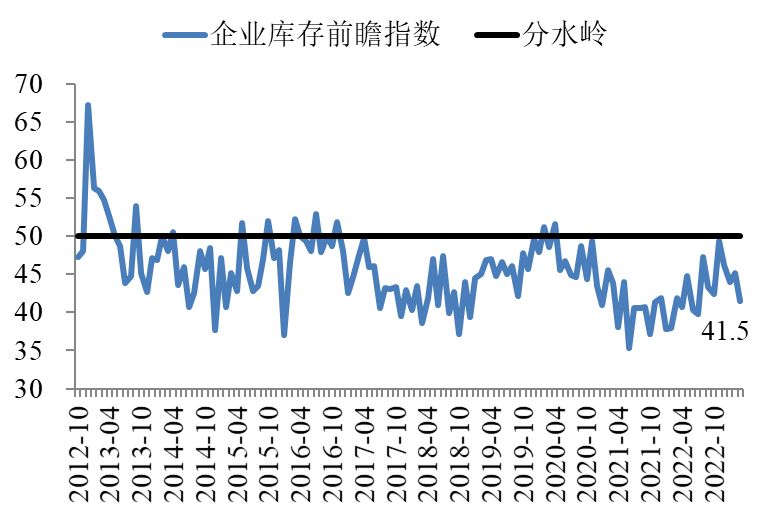

企业融资环境指数本月出现了小幅上扬,上月为54.3,本月为55.3(图表4)。本月的企业融资环境指数依然保持在50以上。本月企业库存前瞻指数是41.5,上月该指数为45.1,其是本月唯一一个下滑的分指数,也是本月分指数中唯一仍低于50的(图表5)。

这里需要注意的是,销售、利润、融资和库存这四个分指数的具体含义。简单来说,前三个分指数上升的时候意味着状况好转,下滑的时候意味着状况恶化,库存前瞻指数上升意味着库存减少,而下滑意味着库存增加。

除了BCI之外,我们还在问卷中询问了企业对成本、价格、投资和招工情况的预期,并由此形成了以下与BCI并列的指数。

成本端指数方面:

图表6

资料来源:长江商学院案例研究中心与经济大数据研究中心。

图表7

资料来源::长江商学院案例研究中心与经济大数据研究中心。

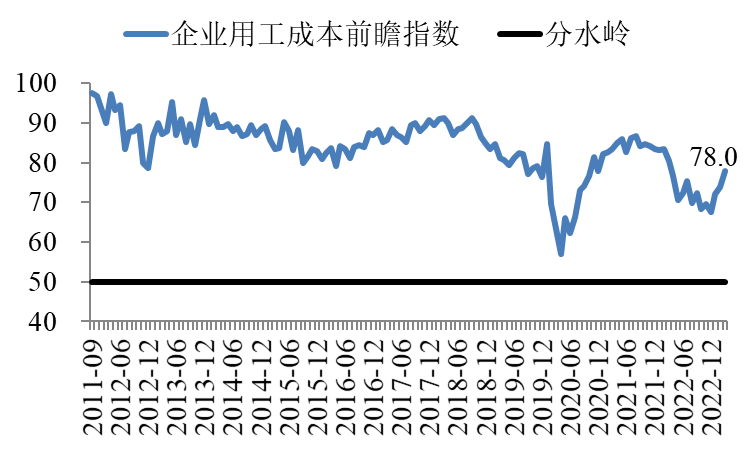

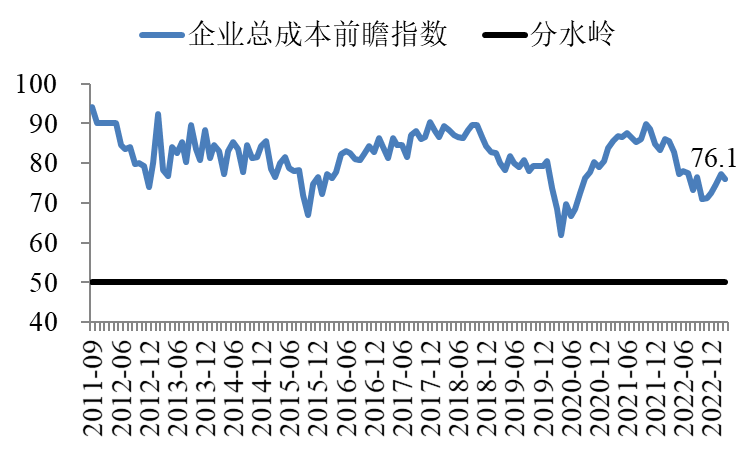

本月企业用工成本前瞻指数出现了小幅上涨,上月该指数为73.7,本月为78.0。企业总成本前瞻指数本月出现了小幅下滑,上月为77.3,本月为76.1。用工成本前瞻指数上升意味着更多企业预期未来6个月的总用工成本将上升,企业总成本前瞻指数也是这样。这里要注意的是,企业成本端的指数上升未必是企业经营状况恶化的体现。当经济向好的时候,企业的产量或销售额提升,在生产中需要投入更多的人和物,这可能意味着企业的经营状况在好转。只有当生产单位产量或销售额的成本上升时,这才意味着企业的经营状况在恶化。具体数据参见图表6和图表7。

价格端指数方面:

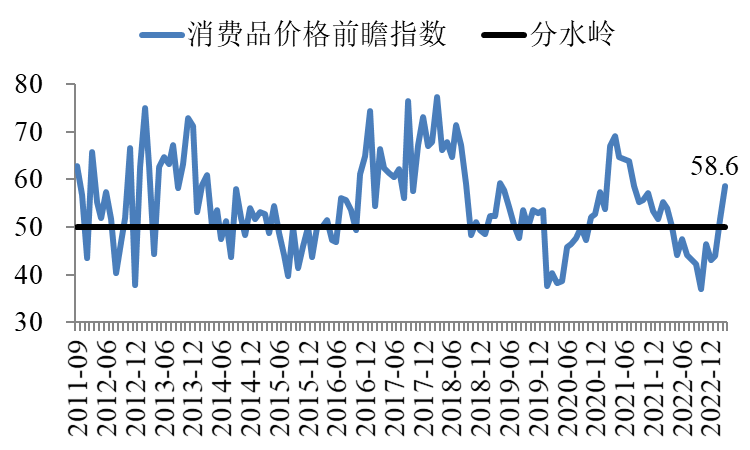

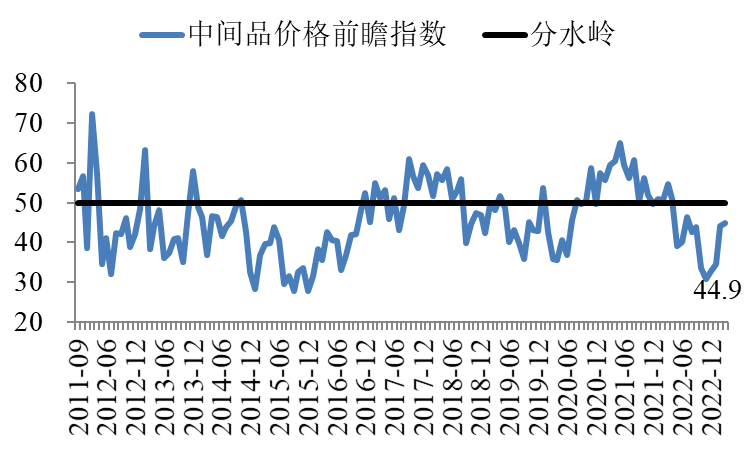

消费品价格前瞻指数本月出现了明显上升,上月的指数为51.7,本月为58.6(图表8)。中间品价格前瞻指数本月出现了微幅上升,上月的数字为44.2,本月为44.9(图表9)。

图表8

资料来源:长江商学院案例研究中心与经济大数据研究中心。

图表9

资料来源::长江商学院案例研究中心与经济大数据研究中心。

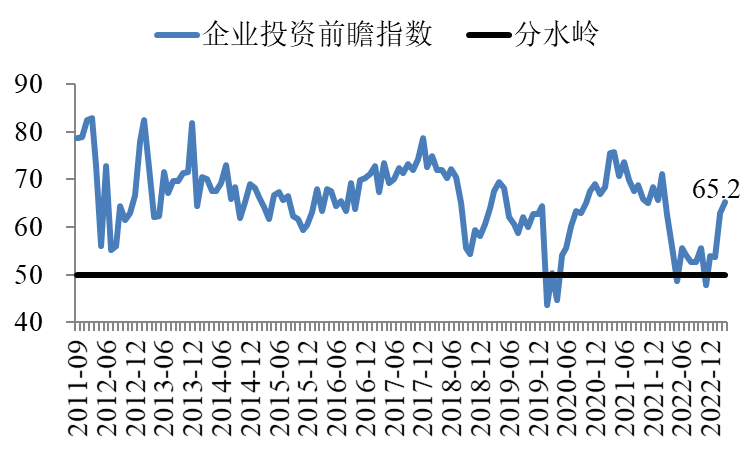

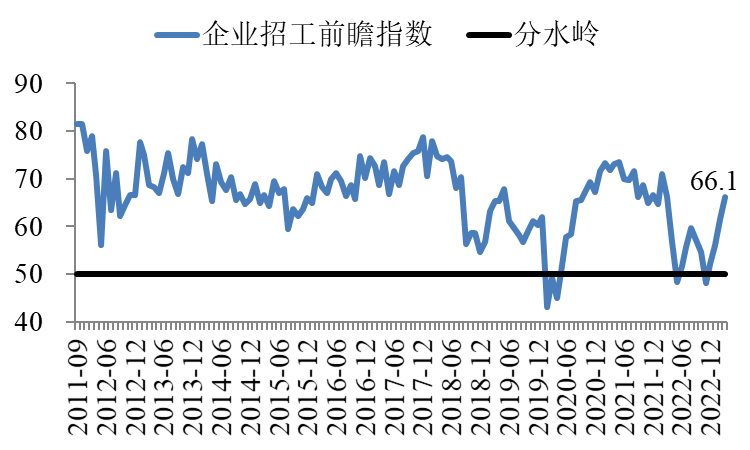

投资和招工前瞻指数方面:

自我们开始进行调查以来,投资前瞻指数和招工前瞻指数长期都保持在高位,但之前这两个指标也一度表现疲软。本月这两个指标都出现了上升,由于中国经济主要是以投资驱动的,而且投资与招工有着很强的联系,因此目前的局面表明中国经济正在好转。

另外,投资前瞻指数上升意味着更多的企业预期未来6个月的投资额与去年同期相比会上升,而企业招工前瞻指数的上升意味着企业预期未来6个月与去年同期相比会招聘更多的员工。换句话说,这两个指标表达的是企业是否有扩张的预期。投资前瞻指数本月出现了小幅上升,本月为65.2,上月为63.0(图表10);招工前瞻指数出现了明显上升,本月为66.1,上月为61.6。(图表11)。

图表10

资料来源:长江商学院案例研究中心与经济大数据研究中心。

图表11

资料来源:长江商学院案例研究中心与经济大数据研究中心。

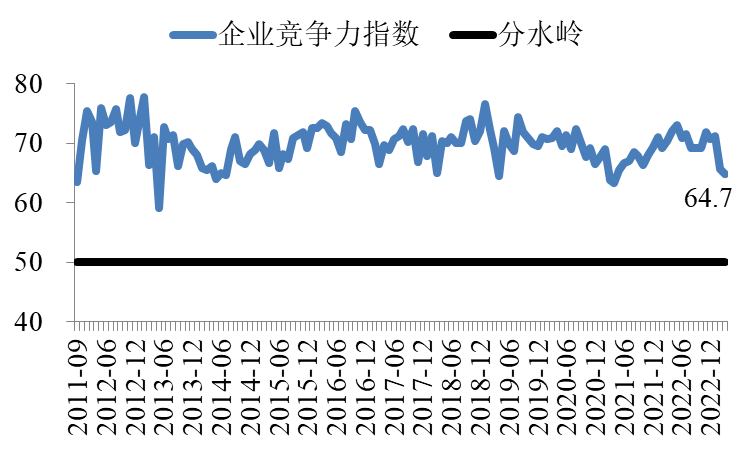

最后,我们在问卷中设计了一个关于企业竞争力的问题,就是问企业在其所在行业中处于什么地位,是在平均水平以上还是以下,或者持平。根据这个问题的答案,我们制作了企业竞争力指数,该指数越高,企业在行业中的地位就越高。问卷搜集的答案表明大多数样本企业在其行业中都属于佼佼者(图表12)。这也就是说,我们的样本企业是一群相对优秀的民营中小企业。

图表12

资料来源:长江商学院案例研究中心与经济大数据研究中心。

库存前瞻指数下滑折射企业高库存现状

从BCI来看,中国经济目前已出现了明显反弹,但库存前瞻指数却反其道而行之,这值得重视。

企业库存前瞻指数的下滑意味着企业的库存增加,库存的增加并不能简单地表示企业运营状况在恶化,因为有时企业为了应对即将到来的大额订单,也会主动去增加库存。只有当企业生产出来却卖不出去,资金长时间无法回笼的时候,库存的上升才意味着企业经营状况的恶化。

结合当下背景来看,笔者认为后者的可能性更大。首先,目前汽车市场出现了激烈的价格战,背后折射出的问题就是高库存,其中一些库存较高的企业打响了降价的第一枪,其他企业不得不跟进。不论是主动出击,还是被动卷入,最后的结果就是以价促量,消费者获得了实惠,市场得以出清。从中我们也可以看出,中国的汽车制造业目前存在严重的产能过剩问题。

其次,电子产品销售数据下滑。其中最典型的例子是智能手机,根据国际数据公司(International Data Corporation,简称IDC)的数据,2022年全球智能手机出货量为12.07亿部,2021年该数据为13.4亿部,2022年的出货量同比下滑9.9%。与销售低迷相伴而来的是库存的增加。以小米手机为例,根据媒体2023年2月的报道,天风证券分析师郭明錤表示,小米手机库存(终端与零组件的总和)约4000万到5000万部,高达12到16周,与健康水位的6周库存相比有一定的差距。

第三,房地产市场有待回暖。房地产是中国经济发展的支柱行业,上下游的牵连甚广,房地产的状况直接牵动着土地市场的状况。根据财政部的数据,2022年国有土地使用权出让收入66854亿元,比上年下降23.3%。2022年,政府出台各项政策促进房地产发展。目前一、二线城市的房价已开始企稳,但中国房地产市场最大的一个组成部分——三、四线城市房地产还处于非常低迷的状态中。3月21日,易居研究院发布的《中国百城住宅库存报告》显示,51个月来全国100个城市库存规模首次出现同比下降,但库存规模的绝对数量仍位于高位。其中,一线、二线和三、四线城市的新建商品住宅存销比(新建住宅的存量与月销售额的比值,表示住宅的相对库存状况)分别为13.2、17.9和21.5个月。这意味着在不建新房的情况下,三、四线城市要消化掉现有的新建住宅需要近两年的时间。

实际上,中国经济中目前的高库存状况是一个普遍现象,这种现象的背后有几种含义:

一是外需乏力,这从出口逐渐冷却的数字可以清晰看到。

二是中国短期内出现高通胀的可能性不大,这与发达国家目前通胀高企的状况形成了鲜明的对比。为了应对通胀,发达国家普遍在加息,大部分资产的收益率都在上升,但中国需要的是降息。假如中国的资本账户管制存在不完善,则需要警惕资本外流的现象。在这种情况下,中国应尽快让人民币与美元脱钩,并让人民币在市场的力量下(非政府调控)贬值。事实上,政府应该趁此机会让人民币汇率尽早实现市场化,将货币政策自主权释放出来。

三是受疫情和房地产市场影响,居民的资产负债表受到一定损害。在这种情况下,居民对收入支配的第一反应不是消费和投资,而是去还债,因此我们看到许多居民正在提前偿还按揭贷款。需要钱也敢借钱的相关方,例如地方政府,其债务负担已经很大,银行不愿意再大举向其放贷。银行希望放贷的对象却又在提前还贷,由此可见,宽松的货币政策的效果正在减弱。

从这一点来说,中国目前最需要的恐怕不是简单的宽松的宏观经济政策,而是结构改革,激发市场的活力,为下一轮经济增长铺平道路。

文章来源:《财新网》