回顾2021年一季度,市场交易主线是再通胀与美国经济复苏。拜登政府1.9万亿美元财政纾困计划,叠加疫苗注射推进,美国经济维持复苏预期,美债收益率3个月内从0.97%升到1.77%,走升80bp,带动美元指数从89走强到93~94,人民币贬值到6.55附近,同时A股创业板及高估值板块承压,资金交易风格从成长股转向低估值顺周期股票,商品在一季度表现出色。

我们认为,二季度的交易主线依然是再通胀与全球经济K形经济复苏。随着美国纾困计划落地以及疫苗注射推进,美国经济将由复苏到过热,同时美国消费支出上涨将支持中国出口,中国经济增长也将有支撑。以美国为代表的发达国家消费走强,带动需求回升,而资源国受疫情影响,供应相对滞后,带来供需结构性矛盾,导致商品价格偏强,中美PPI走升,这将成为4~6月金融市场交易主线。至于通胀是否会导致央行货币收紧,那可能是三季度以后的交易主线。

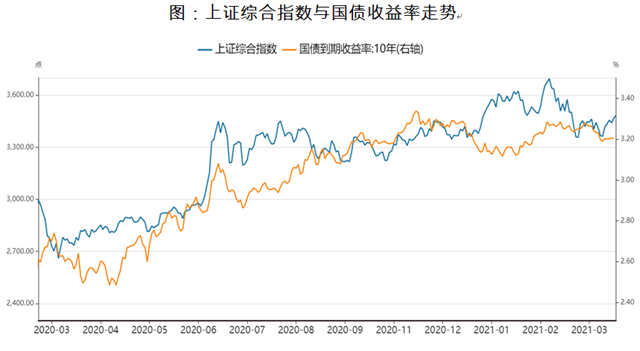

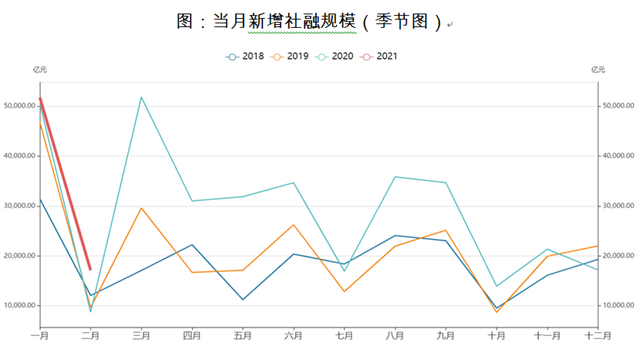

2020年11月中国社融同比增速出现拐点,今年2月PMI以及中国出口集装箱价格指数见顶下行,2月下旬以来A股与中国10年期国债收益率震荡向下,市场预期中国经济存在下行风险。

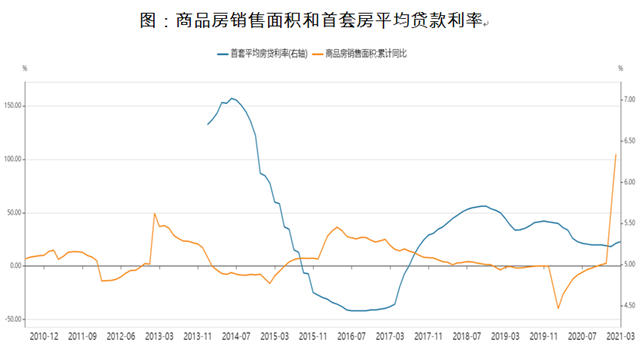

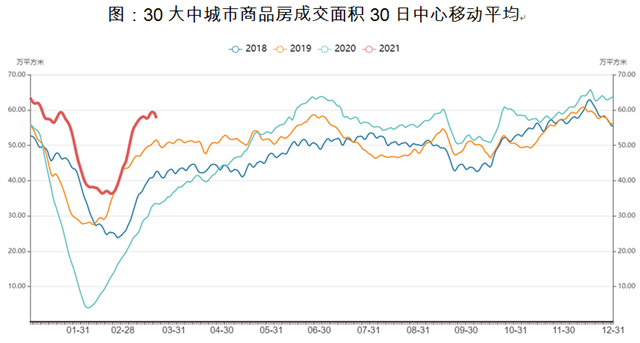

市场对于中国经济第一个担忧来自商品房销售面积可能在4月出现下行,对房地产投资总额形成拖累。随着中国对商品房价格打压,信贷收紧、首套房平均贷款利率上行可能带来4月后商品房销售累计值的回落,这可能会给后续房地产开发投资带来压力,拖累经济增速。

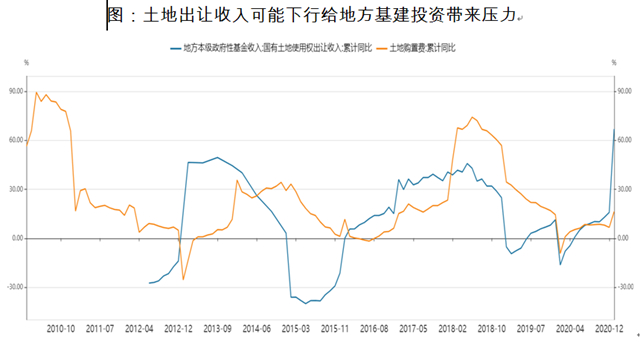

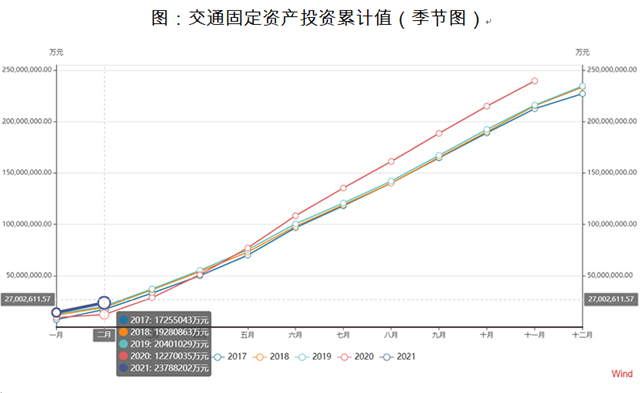

市场对中国经济第二个担忧来自于基建增速下滑,房地产土地出让金下降可能让地方政府收入下降,从而拖累基建。土地出让金收入占地方政府广义财政收入的50%左右,土地出让金收入的降低将抑制地方政府进行基建投资的能力。2021年基建支出承压其他佐证是:一是今年交通运输部公布,预计完成交通固定资产投资规模2.4万亿元,较去年降约3000亿元;二是发改委公布今年中央预算内投资为6100亿元,较去年增长100亿元。

基于对社融拐点担忧,以及房地产与基建悲观预期,2月底以来A股与中国10年期国债收益率均出现下行,人民币汇率走贬。中国经济会有预期的那么差吗?我们认为并不一定。

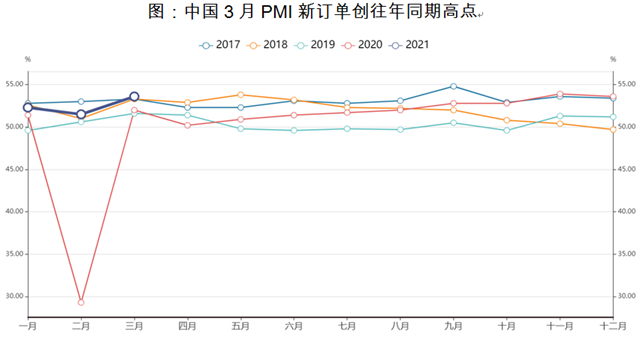

在1~2月PMI季节性下滑之后,3月中国PMI开始回升。3月中国PMI收于51.90%,前值50.60%;新订单收于53.60%,前值51.50%;新出口订单51.20%,前值48.80%。

3月底的PMI数据显示,地产与基建需求正在加快。随着天气转暖,企业集中开工,建筑业施工进程加快,3月建筑业PMI指数高于上月7.6个百分点,升至62.3%。其中,土木工程建筑业商务活动指数为65.7%,较上月大幅上升11.2个百分点,表明随着统筹推进基础设施建设等政策发力,行业生产活动总体加快。

3月PMI数据与我们对中国房地产市场跟踪预期是一致的。1~2月,国内商品房销售面积累计1.74亿平方米,创历史同期新高,强劲的销售将带来后续建筑工程投资继续增长(补充库存),对工业品价格形成支撑。

我们对2021年上半年地产基建投资并不过于担忧。“三道红线”的监管政策会让房地产企业降低拿地,同时增加施工竣工与销售回款,这将带来房地产建筑工程投资复苏。同时,基建方面,虽然今年两会公布政府赤字率目标从3.6%降低到3.2%,专项债目标发行额从3.75万亿元降到3.65万亿元,但实际上由于政府收入的增加,基建资金应该是比较平稳的。2月份交通固定资产投资累计2379亿元,远高于往年,较2019年累计同比增长16.62%,可见中国基建增速还是有一定支撑的。

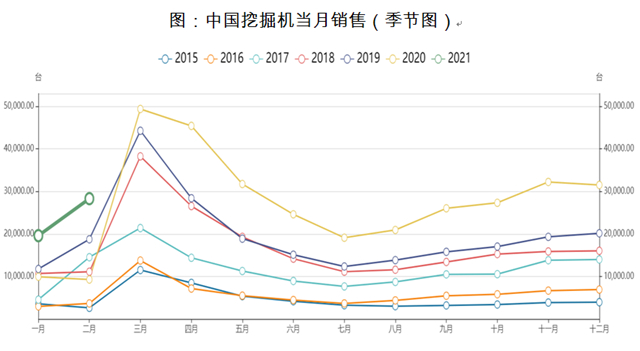

另外,从1~2月的发电量以及货车与挖掘机销量来看,中国后续经济复苏预期也是不错的。1~2月,中国发电量累计1.24万亿千瓦时,累计同比增速21%;货车销量27.47万辆,同比增长250%;主要企业液压挖掘机销量2.83万台,同比增长205%。

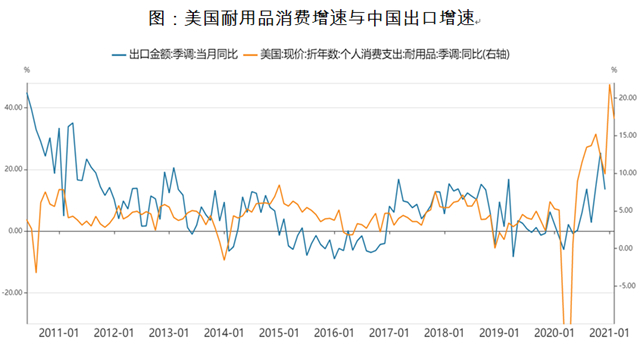

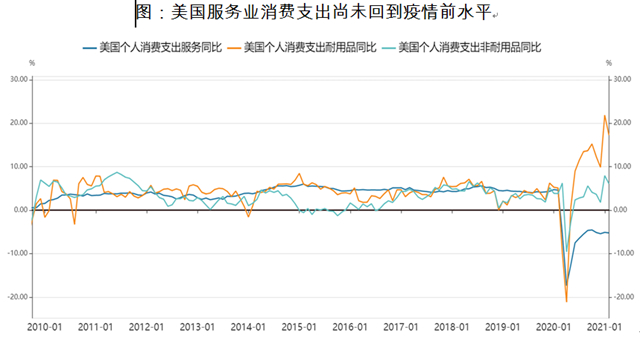

另外一项预期在进出口方面,4~6月中国进出口有望重返景气区间。其中,美国的消费支出预期会对中国出口形成支撑。美国作为中国第一大贸易出口国(约占中国出口总额的15%~20%),其消费增速对中国出口增速有至关重要的影响。

3月10日,拜登签署1.9万亿美元财政纾困计划,现金发放达到4650亿美元,是前两轮现金发放之和,预计拉动消费在4~6月走强(耐用品消费可能提前见顶),服务消费将具备最大的弹性。

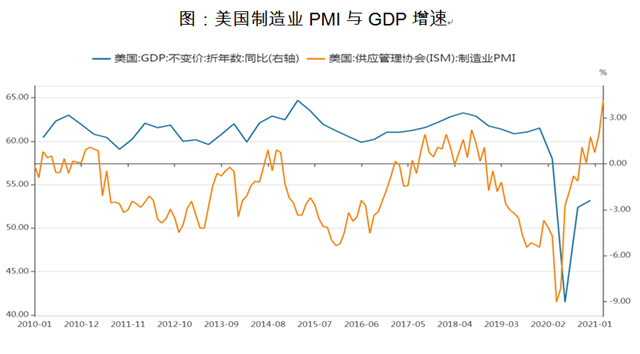

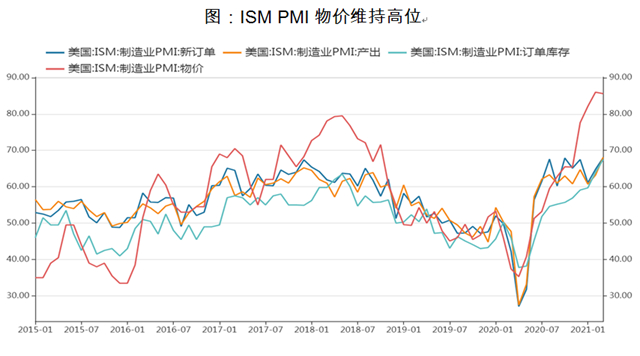

3月份美国经济强劲复苏势头开始显现。3月美国ISM制造业PMI录得64.7%,创1983年12月以来新高,其中新订单增长强劲,达到68%高点。机构预测美国一季度GDP年增率有望高达10%。

然而,美国2月工业总体产出指数依然未回到疫情前水平,这是跟过去货币宽松周期的最大不同,疫情可能会导致供需错配继续,商品价格维持强势。

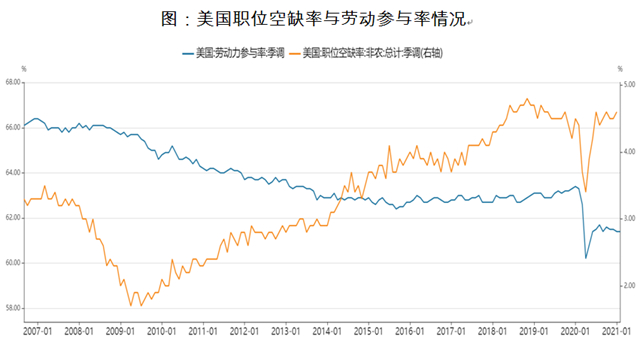

尽管美国CPI物价面临上涨压力,但美联储可能并不会快速采取行动,3月17日美联储议息会议维持0~0.25%联邦基金利率与1200亿美元/月购债计划不变。美联储维持货币宽松的主要原因在于美国通胀目前依然较低,另外美国失业率依然远高于疫情前水平,同时劳动参与率迟迟在底部没有回升。按照美联储统计,美国当前潜在失业人口在1000万人左右,这限制了美联储货币收紧步伐,同时也将使美国经济可能在二季度由复苏转向过热。

美联储何时收紧货币?美国二季度M2会出现拐点吗?

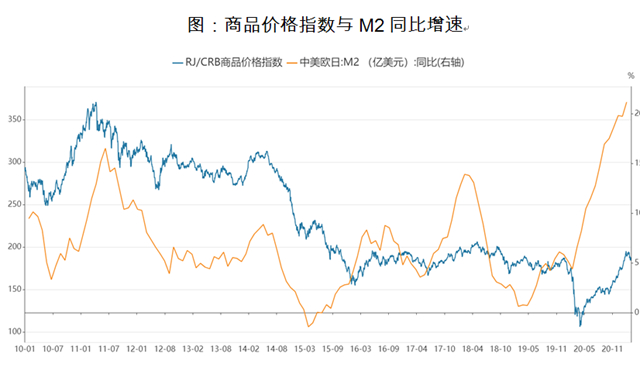

从过往数据来看,M2和商品价格之间往往存在很强的一致性。2020年4月是美国M2增发的顶点,那么相对来讲,2021年四五月份以后,M2同比增速可能见顶回落,那这是否意味着商品价格会随着M2增速见顶而回落呢?有一定可能。但是有一个细节值得去推敲,过去的M2增发会带来美国产能利用率的增长,但这轮M2增加,主要是在于消费端快速增长,美国产能利用率由于疫情的原因,还没有回到正常水平;所以M2同比增速回落未必会带动商品价格回落,还需要观察。

1.商品依然是二季度配置主线。

美国经济比较可能的一种情况,是在二季度由复苏转向过热,这将对商品价格形成支撑。另外,疫苗在发达国家市场开始发挥作用,然而资源国疫情还在继续,这将可能导致商品产能不足,供需错配继续,都将对商品价格形成支撑。

支持商品价格走势的核心逻辑在于货币超发、供需错配导致商品价格上涨。美联储不着急退出货币宽松将对通胀与商品价格形成支撑,同时,拜登政府1.9万亿美元的财政纾困将刺激美国消费快速增长,叠加疫苗推广,将推动以原油为代表的商品价格反弹。

原油受疫情影响最严重,在以铜为代表的工业品价格回升到历史高位时,原油价格才刚刚回到2020年初的价格水平,这主要缘于原油第一大消费国美国服务支出滞后,而疫苗推广以及美国消费复苏,将给原油带来比较大的价格弹性。

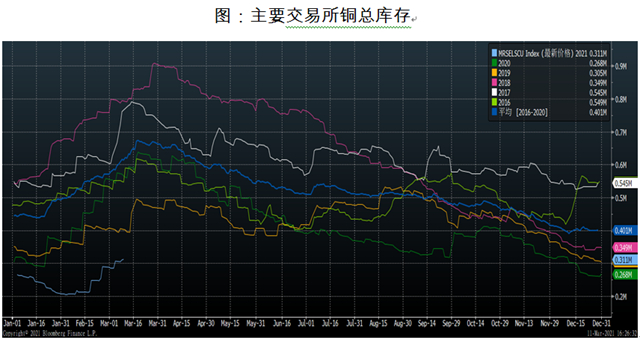

对于铜而言,一方面是货币超发带来铜需求上升,另一方面,疫情使得智利、秘鲁等主要产铜国产能不能及时跟上,可能使得铜价在高位震荡,并有可能突破2011年高点。我们跟踪铜的库存表现来看,2021年铜库处在历史偏低位置,将支持铜价易涨难跌。

黄金作为重要风险对冲资产,短期可能因为美国经济复苏、美债实际收益率上行而价格承压,但是如果美国通货膨胀超预期上行,黄金在此时价格点,应该还是有一些配置机会的。

影响股票市场逻辑主要包括流动性(货币政策周期)、工业企业利润与风险偏好。

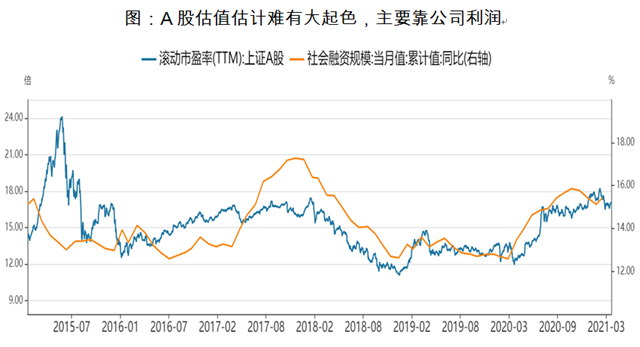

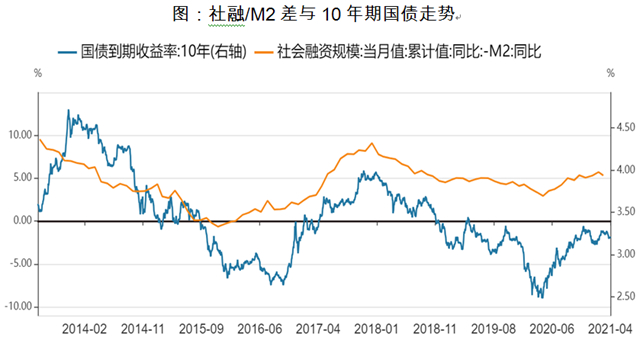

2021年二季度,我们认为A股逻辑并不是那么清晰,大盘或许难有出色表现。A股震荡行情的逻辑包括:1)在2020年高基数下,社融累计同比增速回落,会对A股整体估值与风险偏好形成压制;2)对中美摩擦担忧;3)对美股高估值与美联储政策退出的担忧,这几个方面都将阶段性影响A股风险偏好。

流动性是A股整体表现的核心逻辑,所谓“货币宽松一把梭”,在整个存款准备金率、LPR难下行背景下,存款类机构质押回购利率(DR007)大概率维持央行7天逆回购利率2.20%上下波动,流动性难有大起色,A股也很难有大机会,尤其对于成长类高估值企业。

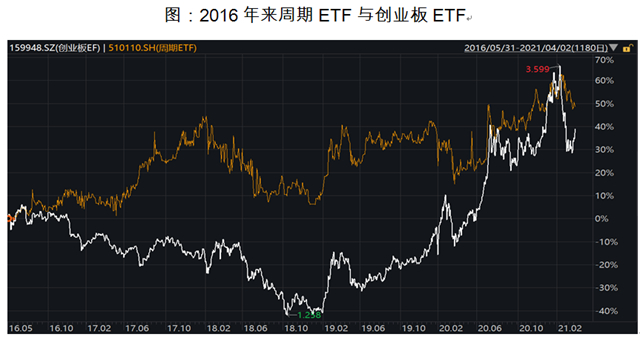

尽管从风险偏好上来看,A股市场的整体机会并不是太确定,但是基于对中国房地产开工与基建的判断,我们认为中国工业企业利润会继续走升,从而对A股低估值顺周期的公司投资形成支撑,这一行业以银行和地产为代表,同时PE/G小于1的管理有效的公司值得关注。2021年上半年,周期ETF很可能跑赢创业板ETF,走出2016~2017年类似行情。

此外,我们依然比较看好A股商品周期类公司,比如龙头中国神华、紫金矿业等,由于商品价格的上涨,工业企业经济利润将得到支撑,同时较低的PE为企业提供了较好的安全垫。

我们认为中国10年期国债收益率上升趋势并没有结束,二季度将拐点向上。

不排除国债收益率有可能向上突破过去一年多3.30%的高点,主要逻辑包括:1)经济逐渐复苏,央行逐渐退出货币宽松,流动性收紧,短端利率(7天逆回购、DR007)上行;2)二季度经济复苏主旋律下(CPI可控、经济不过热),资金的需求社融增速,可能会高于资金的供应M2增速,带来社融M2利差维持走阔;3)二季度中国企业经营状况与名义经济增速持续恢复,工业企业利润维持复苏增长,推动国债长短端利差持续走高;4)二三季度是国债发行高峰,而今年货币政策相对偏紧,可能带来国债收益率上行。

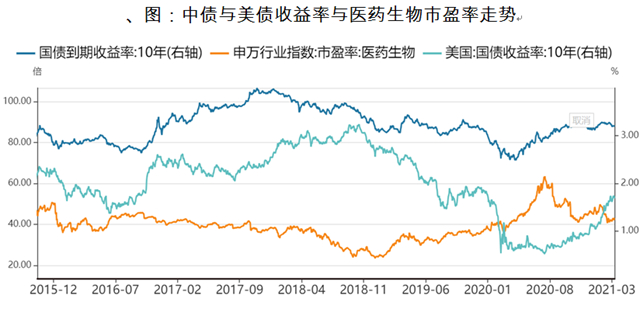

美国通胀预期上行、美国经济强劲复苏、美联储逐渐退出QE的预期,将支撑美债收益率继续走强。基于经济复苏,美债收益率走强的预期,我们也应该降低对高估值企业的风险敞口。

回顾2月下旬以来美元指数走强,人民币走弱的逻辑在于:1)10年期美债收益率快速走强,带来美中、美德利差走窄;2)中国出口预期下降;3)中国内需与经济增长受到质疑。

对于人民币走弱可以从以下几个数据来跟踪:

一是中国出口集装箱运价指数。过去三个月这一数据并不是特别强,运价高位回落,让市场对中国出口增速略有担忧,同时2月的PMI新出口订单只有48.80%,低于2017~2018年同期,回到荣枯线下方,让市场对中国出口有担忧。

二是中国的经济景气指数开始回落,显示中国的需求有压力。

三是以上海的冷卷减热卷价格指数代表中国内需,可以看出中国内需在二三月份有见顶迹象。

四是2020年四季度中国单月社融同比增速有回落迹象,它代表了库存的被动回落。

但是以上逻辑都在发生变化,或许意味着人民币不具备趋势性贬值基础。一是中国1~2月新增社融同比增速超预期,这会在4~6月对中国的需求形成支撑;二是美国1.9万亿美元财政纾困计划落地后,可能带动美国消费与中国出口回升;三是3月份PMI显示中国经济景气度将开始回升。

而美国踩油门,经济复苏到过热,但美元并不应该完全对应上涨,逻辑在于:1)美国实际生产能力可能不会很快恢复,对应到美债实际收益率可能不会趋势性上涨;2)美国过热的消费如果很大程度上来自进口,美国没有出现贸易顺差,那么即便美国消费旺盛,美元也会有贬值压力;3)美联储不会在二季度出现加息预期,这一点将不支持美元在二季度走强;4)美国财政赤字占比GDP并没有停下来迹象,这将趋势性削弱美元影响力。

总结来讲,围绕二季度再通胀交易主题,我们建议继续关注商品的机会:以美国为代表的发达国家出行复苏,可能给原油带来大的价格弹性,而铜受益于中国地产建筑工程投资的持续以及基建稳强,将在高位震荡;A股中关注低估值顺周期类股票,同时关注油气类公司股票,或许会有更好的收益;淡化对创业板指数包括高估值高成长类公司的关注;国债方面,并不建议着急抄底;汇率方面建议关注美元升值到94一带后可能会继续震荡走弱,而人民币可能贬值到6.6一带后重新升值,届时A股可能会迎来新一轮投资机会。

文章来源:《第一财经》